ライフカードは覚えのない請求がきて危ない!やばい評判と審査落ちする原因・メリットを解説

ライフカードは学生や専業主婦の方でも審査ハードルがさほど高くないことや、ポイントが貯まりやすいため、人気があるクレジットカードです。審査ハードルがさほど高くないという点から「審査甘い」などとの口コミもありますが、実際はどうなのでしょうか。

ライフカードは危ない、怖い、やばいクレジットカードという口コミもありますが、実際にやばいという事実はないので、その理由も解説します。

ライフカードをお得に利用する方法や、実際に利用した人の声から見られるメリットについて、紹介しています。

申し込みはこちら

目次

ライフカードの基本情報と特徴

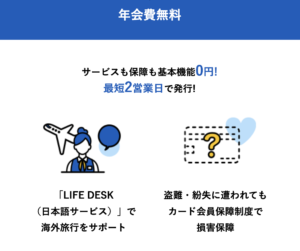

ライフカードは幅広い顧客層を狙ったクレジットカードです。 アメックスカードやダイナースクラブカードはステータスが高いですが、その分審査のハードルも高めで「審査が甘い」ということはありません。その反面ライフカードは、「クレジットカードの基本的な使い方が可能でステータス面は気にしない」という人におすすめです! 年会費・家族カード・ETCカード、すべて年会費が無料ですが、ETCカードは利用がなかった翌年度だけ1,100円の年会費が発生します。 ライフカードは「危ない」「やばい」という口コミは本当なのか、ライフカードのデメリットを解説していきます。 以前クレジットカードを申し込もうか検討している際にライフカードの案内メールが来てサイトにアクセスしてしまったことがあります。 (21歳男性/大学生) ライフカードへの申し込みを検討している方でインターネットでライフカードについて検索すると、「やばい」「悪質」といったキーワードが出てきて怖いなと思った方もいるかもしれません。 実際にはライフカードはまったく怪しいクレジットカードではありません。 なぜこういったネガティブなキーワードが検索されているかというと、ライフカードになりすましたフィッシング詐欺が横行していたからです。 ライフカードの利用確認メールを送り、アカウントの情報を抜き取る悪質な詐欺でした。 これはライフカードとは一切関係ないものなので、ライフカードの発行を検討している方は安心して申し込みしてください。 入会してすぐと誕生月はポイント還元率がいいカードだと聞いて申し込みました。 (23歳女性/アルバイト) ライフカードのメリットでも解説しましたが、誕生月のポイント還元率は3倍です。 しかし通常時の還元率は0.3%〜と、一般的なクレジットカードの還元率と比較すると低いのも事実です。 2枚目のクレジットカードやサブカードとして利用し、誕生月だけライフカードを使ってポイントを貯める方法であればお得に利用することができます。 ライフカードは信販系のクレジットカードだと思ったのに、親会社は消費者金融のアイフルの消費者金融金融系のクレジットカードだった。アイフルとは書いてないけど、アイフルの子会社のカードを持ってるのはちょっとイメージが悪くならないかが心配です。もう少しわかりやすくかったら申し込まなかったのに。 (35歳女性/パート) ライフカードは、ライフカード株式会社が発行しているクレジットカードです。 ライフカード株式会社はかつて、大手信販会社ライフ株式会社が発行している信販系のカード(クレジットカード会社が発行するカード)でした。 しかしライフ株式会社は2011年に倒産。現在は大手消費者金融であるアイフルの子会社に。インターネット上では「消費者金融系」「信販系」と情報が混在していますがライフ株式会社がない以上、ライフカードは消費者金融系のクレジットカードだと考えられます。 消費者金融系のクレジットカードの抵抗がある方もいるかもしれませんが、ライフカードの券面に「アイフル」とわかる文字やデザインが書かれていないので、持っていても消費者金融系だと人に知られる心配はありません。 昔は違法な取り立て等が行われており怖いイメージだった消費者金融ですが、今では法律に基づいた運営をしています。支払いが遅れても過度な取り立ての心配はないです。 ライフカードは発行まで最短2営業日だが、JCBカードWなら最短5分でカード番号発行可能! 高いポイント還元率なのに年会費がずっと無料! ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。 ナンバーレスならカード番号発行後すぐに決済手段として使える! ライフカードの申し込み条件は以下の2点のみで、他のカードに比べてかなり審査ハードルが高くないことが予想できます。 ここからは、ライフカードの申し込み基準について詳しく解説していきます。 ライフカードを発行しているのは、アイフルの子会社であるライフカード株式会社です。そのことからも、ライフカードは消費者金融系のクレジットカードであることがわかります。 また、発行元から、ある程度の審査難易度を推測できるとも言われています。審査難易度に関しては、消費者金融系のクレジットカードは比較的審査難易度は高くなく、「審査甘い」と言われがちではありますが、実際は審査が甘いことはありません。 他のクレジットカードの審査と同様に、一定の審査基準を設けており、申し込み条件に該当しない場合は審査落ちしてしまいます。 万が一、審査に通るか心配という場合は、収入条件がない「三井住友カード(NL)」がおすすめです。 ライフカードの申し込み条件には、「日本国内にお住まいの18歳以上(但し高校生を除く)」と記載されています。高校生でない18歳以上の方でであれば、誰でも申し込めます。 また、日本国内のお住まいの外国籍の人でも申し込めるのも大きな特徴の1つです。 ライフカードは電話連絡が可能な人が申し込み条件となっていますが、実際に連絡がくることは稀です。 実際に電話連絡が来ることはかなり稀ですが、ショートメール等は送られて来ますので、対応できるようにきちんと電話番号を用意しておく必要があります。 ライフカードの審査には最短1営業日とされています。 さらにクレジットカードが手元に届くまで3日ほどかかることが多いです。 申し込み内容に不備があったり、本人確認が必要な場合は審査時間がながくなってしまう可能性もありますので注意しましょう。 ここからは、ライフカードの審査に落ちる原因を詳しく解説していきます。 ライフカードの審査に落ちる原因は以下の5つが考えられます。 それぞれ詳しく解説していくので、ぜひ参考にしてくださいね。 過去に金融事故を起こした場合は、安定した収入があったとしても、クレジットヒストリーが原因で審査に落ちる可能性があります。これは、「審査甘い」と言われるカードも同じです。 ライフカードの審査でもっとも重視されるのが、過去の利用実績です。支払い遅れや滞納など、過去の金融事故の履歴は信用情報機関とクレジットカード会社に共有されます。 支払い履歴を期日内に守っていれば問題はありませんが、一度でも滞納してしまうと信用情報機関に残ってしまい、履歴は5年間消えることはありません。 奨学金や携帯料金などの支払いが遅延している場合は、いくら「審査甘い」と言われるカードでも、作ることはかなり難しいです。 クレジットカードには、賃金業法が適用されます。 賃金業法では、クレジットカードやキャッシングを利用する人の過度な借入を守るために総量規制が定められています。 そのため、クレジットカードや消費者金融からの合計借入額が年収の3分の1以上だった場合、賃金業者は申し込み者への貸付ができません。 また、カードローンでお金を借りていて支払いが遅延している人は、ライフカードの審査に落ちてしまいます。 ライフカードの審査では、年収よりも継続して収入を得ているかが重要とされています。 そのため、フリーターや派遣契約、アルバイト、パートの人でも十分に審査を通過できる可能性があります。 また、他のクレジットカードと同様、収入が安定しているかどうかも調査されます。 夫や両親の収入が安定していると判断された場合も、審査に通りやすくなります。 他社クレジットカードを含めて、短期間に何度も申し込んでいると審査に通りにくくなってしまいます。 個人信用情報機関には「カード申し込み情報」も過去6ヶ月分記録されており、クレジットカード会社も申し込み状況がチェックできます。 一般的に、過去6ヶ月以内に3枚以上のクレジットカード会社に申し込んでいると、多重申し込みと判断されます。 多重申し込みの状態でもライフカードの審査に通らなくなるわけではないですが、最近クレジットカードを複数枚申し込んだという人は、もう少し期間を空けてから申し込んで見ましょう。 18歳以上の高校生以外の学生であれば、学生専用ライフカードがおすすめです。 学生専用ライフカードの特徴は以下の通りです。 卒業旅行などで海外旅行を控えている学生は、特に注目したい学生専用ライフカードは、海外利用分の3%キャッシュバックになる点と、手厚い海外旅行が自動で付いてくる点が、非常に魅力的です。 また年会費もかからず、誕生月にはポイントが3倍になる点も見逃せない特徴です。以上4点の特典があるため、学生であれば学生専用ライフカードを申し込みましょう。 ライフカードのメリットを解説していきます。 短期間でポイントをしっかり貯めて、そのあとはサブカードとしてなにかあるときのために持っておこうと思い作成しました。 (31歳男性/会社員) ライフカードのポイント還元率は0.3%〜と他のクレジットカードと比較すると還元率は高くありません。 しかし、初年度や誕生日月は還元率が通常時よりも1.5〜3倍になり、お得にポイントを貯めることができます! また年間の利用金額に応じて還元率がアップするため、基本の還元率をあげたい方は日常的にライフカードを使ってみましょう。 他のクレジットカードを使っていたころは、ポイントの有効期限に追われて必要のないものをよく買っていました。 (26歳女性/会社員) ライフカードのポイント有効期限は5年です。 他のカードは有効期限が長くても2年ほどなことが多いので、特典と交換するのに必要なポイントが貯まらずにポイントが失効してしまうリスクがあります。 ライフカードは5年間有効なので、有効期限をあまり気にせずにポイントを貯めらますし、「使うのを忘れていて失効してしまった…」となるリスクも減らすことができます。 自分と妻で家計用に使えるカードを探していました。 (35歳男性/自営業) ライフカードは、家族カードとETCカード両方の年会費が無料で発行できます。 年会費無料のクレジットカードは、ETCカードの発行に500円〜1,000円かかるカードもありますので、お得なクレジットカードと言えるでしょう。 家族カードは誕生月のポイントアップの対象とはなりませんが、本会員の誕生月には家族カードもポイント還元率が3倍になります! (本会員の誕生月が10月の場合、家族カードも10月がポイント3倍に!) 家族でライフカードをメインカードとして所有する場合は、さらにポイントが貯まりやすくなるため、ポイントを利用してショッピングサイトを利用したり、ANAマイルに交換したいという方におすすめです。 よく海外に行くので、海外旅行保険付きのライフカードを選びました。 (27歳男性/フリーター) 海外旅行時のゲガやカードの紛失・盗難などのトラブルに対応した保険がついています。アシスタントサービスも付帯しているので、安心して旅行可能です。 トラブル時だけでなくホテルやレストランの予約も可能なので、海外旅行をよく行く方にぴったりです。 年会費無料で海外保険が付帯しているカードは限られていますので、万が一に備えられるのはメリットですね。 昔のアプリはあんまり使い勝手が良くなかったですが、新しいアプリは本当に使いやすくなりました! (36歳女性/会社員) ライフカードのアプリが新しくなり、カードの管理がより簡単便利になりました。 利用明細をワンタップで確認、ポイント照会や交換もアプリで簡単にできます。また、支払方法の変更もアプリから簡単に手続きできるようになりました。 ライフカードを利用するなら、アプリもダウンロードしておくことをおすすめします。 ライフカードは年会費が永年無料です! 最近では年会費無料のクレジットカードは増えてきていますが、お得に買い物をしたいのであれば、年会費無料は外せませんよね。 年会費があるクレジットカードの場合はどんなに還元率が高くても、年会費分のポイントを回収できなければマイナスとなってしまいます。 その点ライフカードは年会費が無料、ETCカードの発行も無料なので、低コストでクレジットカードを持ちたい方におすすめです! ライフカードでは利用金額に応じて、LIFEサンクスプレゼントポイントを貯められます。ポイントを貯めることで、そのポイントを商品やサービスの購入に使うことができます。 また、誕生月はポイント3倍になるので、大きな買い物をしたり旅行に行くのに最適な期間です! 基本ポイント還元率は0.5%と高くないので、誕生月だけお得に使いたいという方は2枚持ちも検討してみてくださいね。 以下、普段と誕生月に1万円分の買い物をした場合の比較シミュレーションです。 実際の買い物でもネットショッピングでも3倍の還元率になり怖いくらいたまりますよ。 また限度額以内なら金額の上限もありません。クレジットカードで払える自動車保険・NHK受信料やふるさと納税の支払いなど、公共料金の支払いに使うのもお得です。 現在ライフカードに新規入会して次の条件を達成すると最大15,000円分のキャッシュバックがもらえるキャンペーンを実施中です! 詳細は下記の通りです。 対象期間(入会〜3ヶ月後)条件の達成で最大10,000円キャッシュバック! 対象期間(4ヶ月後〜6ヶ月後)条件の達成で最大5,000円キャッシュバック! 終了時期:未定 (2024年4月3日現在) ここからは、ライフカードの申し込み・発行手順を紹介していきます。 勤務先の情報や年収、勤続年数を入力します! 申し込みが完了が正午以降だった場合、よく営業日の手続き扱いになってしまうので、できるだけ早くクレジットカードを発行したい人は午前中に申し込みを完了させましょう。 最短1営業日後に登録したメールアドレスに審査結果のメールがきます。 審査に通ったら、メールの案内に従って引き落とし口座を登録してください。 審査に通過すると、最短3営業日後に自宅へ簡易書留郵便が届きます。(土日祝日・年末年始を除く) 「LIFE-Web Desk」とは、パソコンやスマートフォンから簡単に貯まったポイント数や利用明細の確認などができるサービスです。 ログインIDはカード到着前後にメールアドレスに通知されるため、カード到着後に「LIFE-Web Desk」ログインを行って、登録情報をしっかり確認しておきましょう。 ここからは、ライフカードの審査に落ちたときの対処法を紹介します。 ライフカードの審査に落ちた時の対処法は以下になります。 それぞれ詳しく解説していくので、ぜひ参考にしてください。 ライフカードのクレジットカードの審査に落ちてしまっても、クレジットカード会社に審査に落ちた情報が残っています。 審査に落ちたから再申し込みを行っても、またすぐに審査落ちになってしまうでしょう。 そのため、ライフカードの審査に落ちた場合は、他社クレジットカードに申し込むことをおすすめします。 過去に延滞記録や金融事故を起こしてないのになぜ審査に落ちたのか分からないという人は、他社クレジットカードへ申し込んでみると、簡単に審査に通る可能性が高いです。 クレジットカードの審査では、カードローンやキャッシング利用が残っている場合は、審査に通りにくくなってしまいます。 そのため、クレジットカードの料金延滞や、他社カードローンの借入が残っている人は、まず完済しましょう。 ただし、住宅ローンや自動車ローンなどの有担保ローンの場合はクレジットカードの審査に影響しません。 ライフカードの審査に落ちた場合は、デビットカードに申し込むのも方法の一つと言えるでしょう。 デビットカードとは、銀行口座とカードを紐つけて決済できる、クレジットカードの代わりになるカードです。 クレジットカードとは違い、デビットカードは支払いのタイミングで銀行口座から引き落としが行われます! 最後にライフカードについてよく寄せられる質問に回答していきます。 ライフカードは日本に居住している18歳以上で電話連絡が取れる方であれば申し込みができる比較的審査基準が厳しくないクレジットカードですが、それでも全く仕事をしていない人が審査に通るのは難しいです。 ただし、学生であればアルバイトをしていないくても学生専用ライフカードの申し込みができ、他のクレジットカードより「審査が厳しくない」と言われています。そのため、審査に通過する可能性は高めと言えるかもしれません。 また専業主婦であれば夫の収入を申告することでライフカードを持つことができる場合もあります。 ライフカードでは最大200万円までキャッシングが可能です。 初めからキャッシングを利用したいと考えいている人であれば、カード申し込み時にキャッシング枠を希望することでキャッシングの審査も同時に行ってもらえます。 後からキャッシング機能を利用したいとなると、再度審査を受けなければいけないため注意が必要です。 なお、キャッシングには貸金業法の総量規制が適用されるため、年収の3分の1以上のキャッシング枠が与えられることはありません。 ライフカードは、ショッピング利用かキャッシング利用かによって締め日が異なります。また、引き落とし先として利用する金融機関によって支払日も変わるため注意しましょう。 金融機関ごとの口座振替日については公式サイトで確認できます。 ライフカードは消費者金融系のクレジットカードです。信販系や交通系などありますが、 消費者金融系であるアイフルの子会社であるライフカード株式会社が発行しています。 ライフカードを解約しても、解約後に利用情報がライフカードに届いた場合など未払い金があれば、通常通り請求があります。辞めたからと言って、利用分の支払いがなくなるわけではありません。 ライフカードの審査は銀行系のクレジットカードなどに比べると、審査に通りやすいクレジットカードです。その理由は消費者金融系のクレジットカードであることや、18歳以上なら申し込みができるためです。 クレジットカードによっては成人である18歳でも、申し込みができないクレジットカードもあります。 ライフカードの特徴について解説しました。 ライフカードは基本の還元率は低いですが、ライフカードは「怖い」ことはなく、年会費無料で比較的審査ハードルが高くないことから、はじめてのクレジットカードに向いています。 すでにカードを持っている方でも、初年度と誕生日月のポイント還元率の良さからセカンドカードとしての利用もおすすめです!

申し込み条件

日本国内に住んでいて18歳以上(高校生を除く)で電話連絡が可能な方

年会費

無料

ETCカード

あり

家族カード

あり

ポイント

LIFEサンクスポイント

ポイント還元率

0.5%〜

国際ブランド

Visa・Mastercard・JCB

付帯保険

国内/海外旅行傷害保険、カード会員保障制度、シートベルト傷害保険

締め日・引き落とし日

毎月5日締め当月27日または翌月3日払い

キャンシング

可能

申し込みはこちら

ライフカードは「危ない」という口コミは本当?デメリットを解説

ライフカードになりすました詐欺が横行した

個人情報を入力する前になにかおかしいと気づいて個人情報を送信せず、メールについてすぐライフカードに問い合わせました。

コールセンターで事情を話すとフィッシング詐欺だと教えてもらい騙されずに済みましたが、自分が詐欺にあいそうになったことに怖いなと思いかなり驚きました。誕生月以外のポイント還元率は高くない

1年間はまあ普通のクレジットカードと言った感じで使えたのですが、入会特典も終わり誕生月でもないと本当にポイントが貯まりません。

結局他の高還元率なクレジットカードを作ったので年会費も無料だしサブカードとして持っておいていますが、よく考えると誕生月もそこまで利用金額が大きいわけではないので解約も視野にいれています。ライフカードは消費者金融系のクレジットカード

詳細はこちら

ライフカードの審査は甘い?審査基準と発行時間

ライフカードは消費者金融系クレジットカード

ライフカードの申し込み条件

電話連絡がくることはほぼない

審査時間の目安は最短1営業日

ライフカードの審査に落ちる原因

原因①:過去に金融事故を起こしたことがある

原因②:カードローンの借入がある

原因③:返済能力がないと判断された

原因④:短期間に何度も申し込んでいる

申し込みはこちら

学生なら学生専用ライフカードがおすすめ!

申し込みはこちら

ライフカードの良い評判・メリット

誕生月と初年度でポイントが貯まる

自分は誕生日に高額な買い物をする方なのでその月限定でライフカードを使っています。

年間利用金額でポイント付与率も変わるので、1年目からコンスタントに使っていれば割と還元率が落ちることもないし、使い勝手は悪くないかなという印象です。

ポイントの有効期限が長い

ライフカードにしてからは、ポイントは自分の好きなタイミングで使えるのでたくさん貯めて他社ポイントなどに交換しています。

うっかりポイントが失効していたということがないので、余計なことを気にせずストレスなく生活できています。家族カード・ETCカードが無料

2人ともメインカードは持っているので、専ら生活必需品の買い物や共用の車のETCカードでしか利用していませんが、家族カードもETCカードも無料で持てるので、金銭的な負担なく家計の管理をスマートにできているなと実感しています。

本カードだけでなく、家族カードも自分の誕生月にポイントアップするのもうれしいですね。海外旅行保険が手厚い

初年度は年会費無料だし2年目以降もコスト的にはそこまで高くないので、海外用カードとして存分に利用させてもらっています。

旅行予約デスクもついてきて利用金額が8%オフになるし、対応している国際ブランドも多いので全然損をした気分にならないです。

アプリで明細を確認しやすい

利用明細の確認のしやすさはもちろん、ポイント交換もアプリで簡単に手続きできるのはうれしいですね。

他のクレジットカードのアプリも使っていますが、ポイントは別アプリで管理しないといけないことも多いのですべて一元化されているというのは便利だと思います。ライフカードの年会費は永年無料

ポイントがザクザク貯まる!

還元率

ポイント

普段の買い物

0.5%

50

誕生月の買い物

1.5%

150

申し込みはこちら

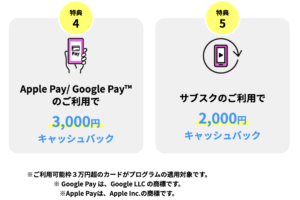

ライフカードの新規入会特典・キャンペーン情報

申し込みはこちら

ライフカードの申し込み・作り方

申し込みはこちら

ライフカードの審査に落ちたときの対処法

他社のクレジットカードを申し込む

他社ローンや借入がある人は完済する

デビットカードを申し込む

申し込みはこちら

ライフカードに関するよくある質問

ライフカードは無職の学生や専業主婦でも作れる?

ライフカードでキャッシングはできる?

ライフカードの締め日・引き落とし日は?

ショッピング

毎月5日締め27日または3日支払い

キャッシング

毎月末締め27日または3日支払い

ライフカードは何系のクレジットカード?

ライフカードを解約したら未払い金はどうなる?

ライフカードの審査は厳しい?

申し込みはこちら

まとめ

申し込みはこちら

おすすめの記事