PayPayカードはやばいっていう口コミを調査!ポイントが貯まる仕組みや審査に通るコツ

キャッシュレスサービスと相性が良く人気が高いのが、PayPayカード株式会社が発行する「PayPayカード」です。

以前はワイジェイカード株式会社という名称で「ヤフーカード」というカードを発行していましたが、2021年12月に「PayPay」カードに名称が変更され新たにサービスがスタートしました。

今回は実際にPayPayカードが他のクレジットカードと比較してどのようにお得なのか、そして審査に通るためのポイントなどを解説していきます!

目次

PayPayカードの特徴

PayPayカードはPayPayカード株式会社が発行するクレジットカードです。年会費無料で発行でき、カードを利用するごとに200円で1ポイントのPayPayポイントが獲得できます。

24時間いつでも申し込みができ、最短2分で審査が完了しカード番号を受け取ることができるので、すぐにクレジットカードが欲しいという方にもおすすめです。

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~5.0% |

| 発行スピード | 最短2分 |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

| 付帯保険 | なし |

PayPayカードの年会費

PayPayカードは入会費・年会費ともに無料です。何年カード利用を継続してもコストは一切かかりません。クレジットカードによっては年会費が発生するものも少なくないため嬉しい点です。

なお、ETCカードについては利用の有無にかかわらず550円の年会費がかかります。家族カードは年会費で利用できるので、ETCカードの発行はしないという人であればPayPayカードの利用で年会費がかかることがありません。

PayPayカードの還元率は他のクレジットカードと比べて高い?

PayPayカードの還元率は「1.0%〜3.0%」となっています。通常利用時の還元率が「1.0%」であり、そこからいくつかの条件を達成することで還元率がプラスされるんです!

まず、基本還元率が「1.0%」というのは、一般的なクレジットカードと比較すると高水準となっています。年会費が無料のクレジットカードは、通常還元率が「0.5%」であることが多いです。

実際に、いくつかのクレジットカードと還元率を比較してみましょう。

| クレジットカード名 | 還元率 |

| JCBカードW | 1.00%〜5.50% |

| JCBカードW plus L | 1.00%~5.50% |

| VIASOカード | 0.5%〜1.0% |

| LINE クレジットカード | 1.0% |

このように、他の大手クレジットカードと比較してもPayPayカードは見劣りしません。

還元率が0.5%高いだけならそこまでメリットは高くないと考える方も多いかもしれませんが、たとえば10万円の買い物をしたとき、還元率が1%なら1,000円分のポイントが入手できますが、0.5%だとその半分の500円分しかポイントが受け取れません。

そのため通常還元率が高いクレジットカードは、ヘビーユーザーにこそメリットが大きくなります。もちろん還元率は下限だけでなく上限も考えて比較する必要があるため、自分がどのような使い方をするのか、それによってどれだけポイントが加算されるのかを考えて決めましょう。

JCBカードWは、

- 年会費がずっと無料!

- 最大10.5%のポイント還元率!

- ETCカード・家族カードの利用も無料!

18~39歳限定で申し込めるポイント還元率が高いカード。申し込みに収入条件がなく、学生や専業主婦でも申し込みができるのでクレジットカードの審査に不安がある人もおすすめです。

詳細はこちら

PayPayカードのメリット・デメリットは?評判と口コミを調査

自分に合ったクレジットカードを比較考慮する際には、実際に比較対象のクレジットカードを利用している方の意見や体験が役に立つことが多いですよね。

そこで次からは、PayPayカードのメリットとデメリットを、利用者の口コミも含めて解説していきます。

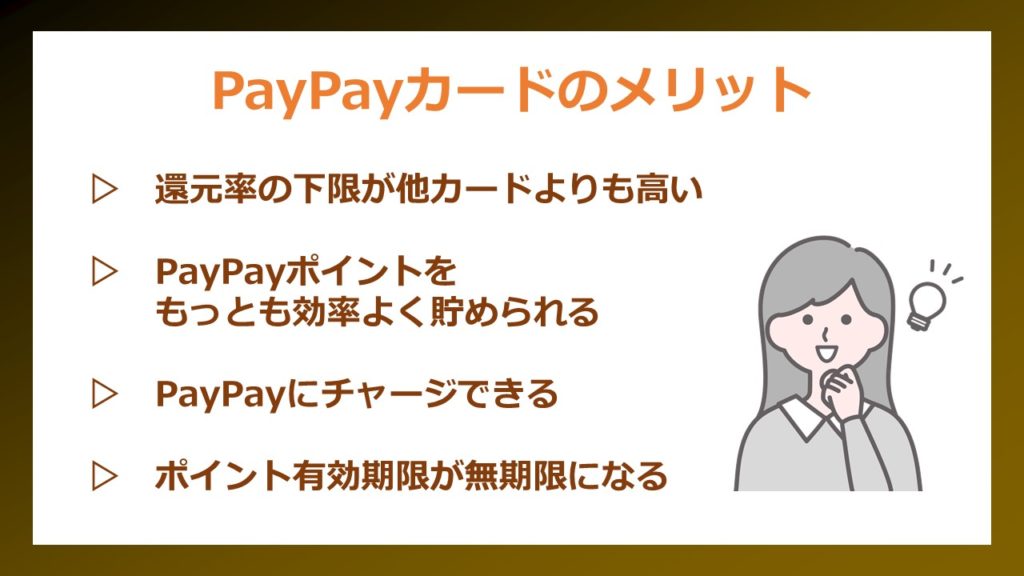

PayPayカードのメリット

PayPayカードを利用するメリットとして挙げられるのは以下の点です。

還元率の下限が他カードよりも高い

すでに取り上げたように、PayPayカードの通常還元率は「1.0%」であるため、年会費無料のクレジットカードとしては高い部類に入ります。

もちろんPayPayカードよりも還元率が高いクレジットカードは複数ありますが、どのカードにも共通しているのは「還元率を最大にするためには、いくつもの条件を達成する必要があること」です。

PayPayカードはPayPayポイントを効率的に貯められるという点においては、他カードにないアドバンテージがあります。

PayPayポイントをもっとも効率よく貯められる

ここまで紹介したポイント制度によって、PayPayカードは現状PayPayポイントを貯めるのにもっとも適しているクレジットカードだといえます。

そもそもPayPayポイント自体が、PayPayやPayPayモール等Yahoo!が提供しているサービス専用のポイントではありますが、オンラインショッピングだけでなく普段の買い物にも現金と同じ感覚で利用できるため、PayPayポイント自体の便利性はかなり高いです。

本来PayPayアプリでは「PayPaySTEP」という、利用額に応じて段階的に付与ポイントが増えていくシステムがありますが、PayPayカードのほかYahoo!プレミアム契約等を組み合わせることによって、常に最大ポイント付与状態で買い物をすることができます!

そのため、PayPayカードは「PayPay」のヘビーユーザーであり、可能な限りポイントを効率よく貯めたいと考えている方に強くおすすめできます!

PayPayにチャージできる

PayPayカードは、PayPayにチャージできる唯一のクレジットカードです。

PayPayへチャージする方法として、銀行口座を登録するか・セブン銀行・ローソン銀行のATMから現金で入金するかのどちらかがあります。

PayPayカードでチャージすることで、PayPayでの支払いもクレジットカードと同様の請求となるため支払いが一つにまとまり、支出の管理がしやすくなります。

ポイント有効期限が無期限になる

PayPayカードを利用して貯まったポイントは期限なしで貯めておけます。そのため、執行してしまう心配がいらないのもメリットの一つです。

ポイントを保有する場合、Yahoo!JAPANのIDとPayPayアカウントの連携が必要になりますが、PayPayカードを申し込む際にYahoo!JAPAN IDを取得しなくてはならないため、新たな申し込み等は必要ありません。

ただし、連携せずにポイントを貯めている場合、ポイントの有効期限が2ヶ月と急に期限が短くなるため注意しましょう。

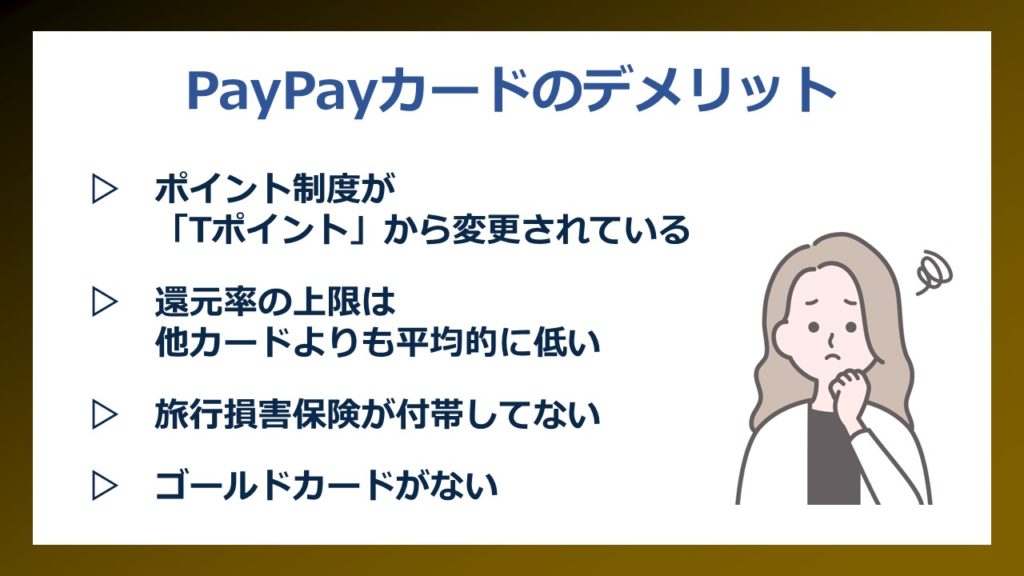

PayPayカードのデメリット

PayPayカードを利用するデメリットとして挙げられるのは以下の点です。

ポイント制度が「Tポイント」から変更されている

PayPayカードは旧「ヤフーカード」から仕様が変更されている点がいくつかあり、その一つが「ポイント制度」です。

もともとYahoo!カードでは100円の買い物ごとに1ポイント貯まるのは「PayPayポイント」ではなく「Tポイント」でした。それが新しいPayPayカードに変わったときから、Tポイントを貯めることができなくなりました。

Tポイントを中心に活用していた、Tポイントで付与される方が良かった、と考える方にとってはデメリットとなるでしょう。ポイントの使い道としてはTポイントの方が幅広く、貯められる店も多いからです。

ただし、TポイントはPayPayポイントのように現金と同じ感覚では使えないため、PayPayポイントの方が利便性は高いです。また、旧カードで貯めたTポイントはモバイルTカードや他のTカードに移行できるため無駄にはなりませんし、Tポイント自体はPayPayアプリの方で連携すると貯めることができます。

還元率の上限は他カードよりも平均的に低い

PayPayカードは基本還元率こそ「1.0%」と高めであるものの「3%」という上限を他カードと比較すると見劣りしてしまいます。

一例として、還元率がPayPayカードよりも高いクレジットカードと比較してみると、次のとおりです。

| カードの種類(略称) | 還元率 |

| PayPayカード | 1.0〜3.0% |

| R社・年会費無料クレジットカード | 1.0〜3.0% |

| M社・年会費無料クレジットカード | 0.5〜5.0% |

| L社・年会費無料クレジットカード | 1.0〜6.0% |

| E社・年会費無料クレジットカード | 0.5〜10% |

このように、PayPayカードより還元率の上限が高いクレジットカードはいくつもありますが、最大の還元率が適用されるためには、PayPayカードと同様に累計利用額などの条件を達成する必要があるため、一概にPayPayの上限が低いとは言い切れません。

旅行損害保険が付帯してない

PayPayカードには、旅行傷害保険が付帯していません。またヤフーカードにはショッピング保険がついていましたが、PayPayカードへと切り替わった際にショッピング保険も終了しました。

エポスカードなど年会費無料でも海外旅行保険が付属するカードもあるので、保険に関してはPayPayカードはメリットがないですね。

旅行に行く際は海外旅行傷害保険などに別途加入するか、別の保険が付帯しているカードを併用するようにしましょう。

ゴールドカードがない

PayPayカードにはゴールドカードがありません。

ゴールドカードにアップグレードをすると所有者への特別なポイント還元率がアップ特典があったり、空港ラウンジを無料で利用できたりなどの優待があります。

イオンカードなど使っているうちにインビテーションを受けられるカードもあります。将来的にゴールドカードを持ちたいと考えている人は、PayPayカードはメインで使わずにサブカードとして使うほうがおすすめです。

JCBカードWは、

- 年会費がずっと無料!

- 最大10.5%のポイント還元率!

- ETCカード・家族カードの利用も無料!

18~39歳限定で申し込めるポイント還元率が高いカード。申し込みに収入条件がなく、学生や専業主婦でも申し込みができるのでクレジットカードの審査に不安がある人もおすすめです。

詳細はこちら

PayPayカードよりもおすすめのクレジットカード3選

ここでは、PayPayカードのデメリットが気になるという人におすすめなクレジットカードを3枚紹介します。

JCBカードW |

三井住友カード(NL) |

三菱UFJカード |

|

| 年会費 | 無料 | 永年無料 | 1,375円 |

| ポイント還元率 | 1.0%~5.5% | 0.5%~7%※ | 0.4%~5.5% |

| 特徴 | ・18~39歳限定 ・ポイント還元率常時2倍 |

・両面ナンバーレス ・学生・家族ポイントを追加付与 |

・対象店舗でポイント最大7% ・セキュリティ性が高い |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

JCBカードW

JCBカードWは、18歳以上39歳以下の方のみが申し込みできるクレジットカードです。

JCB一般カードに比べていつでも2倍のポイントが貯まるため、ポイ活をしている人にもおすすめできます。

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~5.5% |

| 入会条件 | 18歳以上~39歳以下(学生可) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

| スマホ決済 | Apple Pay、Google Pay |

JCBカードWをおすすめする理由

- モバ即入会利用で最短5分でカード番号発行可能

- 39歳までに入会すれば40歳以降も年会費永年無料

- 追加カードも年会費無料で発行可能

- スターバックスのオンライン入金利用でポイント11倍

JCBカードWは、モバイル即入会サービスを利用することで最短5分でカード番号を発行できるため、すぐにインターネットショッピングや電子マネーに登録して買い物に利用できます。

40歳以上になると入会できなくなりますが、39歳までに入会できれば40歳以降も年会費無料で使い続けることが可能です。

追加カードとしてETCカードや家族カードが発行手数料・年会費無料で利用できるので、クレジットカードにかけるコストを節約することができます。

ポイントアップサービスが充実しており、Amazonやセブンイレブンでポイント還元率が4倍になるほか、スターバックスのオンライン入金を利用することで還元率が11倍にアップ。

- JCBカードWを使ってAmazonで買い物すると、利用金額の20%(最大12,000円)がキャッシュバック

- キャッシングサービス設定&ショッピング1万円(税込)以上利用で5,000円抽選で200名にキャッシュバック

- スマホのタッチ決済を利用すると利用額の20%(最大3,000円)をキャッシュバック

※キャンペーン期間:2024年4月1日~2024年9月30日

詳細はこちら

三井住友カード(NL)

三井住友カード(NL)は、申し込みから最短10秒でカード番号が発行できるクレジットカードです。※即時発行ができない場合があります。

18歳以上であれば申し込みができ学生向けのポイントアップサービスが充実していることから、特に学生の方に人気があります。

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7%※ |

| 入会条件 | 18歳以上(学生可) |

| 追加カード | ETCカード(年会費550円) 家族カード(年会費無料) |

| スマホ決済 | Apple Pay、Google Pay |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)をおすすめする理由

- 両面ナンバーレスカードでセキュリティ性が高い

- 学生なら対象サービスの支払いでポイント最大10%還元

- タッチ決済利用でポイント最大10%還元

- ポイントUPモールを経由するとポイント最大20倍

三井住友カード(NL)は両面ナンバーレスカードとなっており、セキュリティ性が高いことが特徴です。

さらに、学生の方であれば対象となるサブスクリプションサービスや携帯電話料金の支払いにカードを利用することで追加で学生ポイントが付与され、通常ポイントと合わせて最大10%のポイント還元を受けることができます。

さらに、三井住友カードを持っている家族を登録し、対象となる店舗でタッチ決済で支払いを行った場合にも、還元率が最大10%になるため、学生以外でも効率的にポイントを貯めることが可能です。

詳細はこちら

三菱UFJカード

三菱UFJカードは三菱UFJニコスが発行するクレジットカードです。

年会費は通常1,375円かかりますが、年1回でも利用することで無料となるため実質無料で持つことができます。

| 年会費 | 無料 |

| ポイント還元率 | 0.4%~5.5% |

| 入会条件 | 18歳以上(学生可) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費440円) |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ |

三菱UFJカードをおすすめする理由

- カードブランドが4種類から選択可能

- 対象店舗利用でポイント最大10%還元

- 海外旅行保険・ショッピング保険が付帯

三菱UFJカードは、VISA・Mastercard・JCB・AMEXの4種類のカードブランドが用意されており、自分の好きなブラントを自由に選んで申し込むことができます。

セブンイレブンやローソンなどの対象店舗でタッチ決済やQUICPayで支払いを行うとポイント還元率が10%になり、貯めたポイントは他社ポイントや商品券など様々なものに交換可能です。

PayPayカードと異なり海外旅行保険やショッピング保険が付帯しており、銀行系クレジットカードのためセキュリティ性が高いため、安心してクレジットカードを利用したいという人にもおすすめとなります。

今なら新規申込から2ヶ月以内に10万円以上利用することで最大10,000円分のポイントを獲得できるキャンペーンを実施中です。

詳細はこちら

PayPayカードの審査難易度は?審査にかかる時間

これからPayPayカードへ申し込もうと考えている方の中には、そもそも「審査に通るのかどうか不安」と感じている方も多いでしょう。

そこで次はPayPayカードの審査難易度について、

以上の点を解説していきます。

申し込み条件

PayPayカードは、高校生以外・18歳以上の成人であれば基本的に誰でも申し込むことができます。成人年齢の引き下げに伴い、18〜20歳であっても保護者の同意なく申し込みが可能となりました。

年収に関しては他のクレジットカードと同様に「安定した収入」が条件となっていますが、収入が低いからといって作れないわけではありません。PayPayカードは主婦や学生でもカードが作れるからです。

さらに、申し込みに伴って「SMS認証が可能な携帯電話番号」が必要です。SMSの受信ができない固定電話番号や050からはじまるIP電話では申し込みできないため注意が必要です。

審査に通るためのポイント

PayPayカードを使うためには、他のクレジットカードと同様に所定の審査に通過する必要があります。PayPayカード株式会社は審査の基準を公表していないため、年収額によるボーダーなど詳しい合格ラインは不明です。

ただしクレジットカード全般にいえることとして、

以上の点は特に重要です。

たとえば「勤続年数」は本人の返済能力を測ることができる要素のひとつです。たとえ年収が100〜200万円であっても勤続年数が長ければ審査に通る可能性があります。

逆に、申込時の年収が500万円であっても、勤続年数が1年未満だったりすると審査に落ちやすくなります。

信用情報も同様であり、過去に他社のクレジットカードやカードローンを利用していても、きちんと期日までに返済していれば問題ありません。逆に支払い延滞が常習的になってしまうと、事故情報が記録されるため審査に通りにくくなります。

審査に落ちた人の理由

PayPayカード株式会社は審査に通らなかった人に通らなかった理由を公表しないため、申し込んだ本人すら審査に通らない理由を知ることはできません。これは、どのクレジットカードでも共通していることです。

では、どういった理由で審査に落ちてしまうのでしょうか?

例えば、携帯電話は契約時に高額なスマートフォン本体を割賦契約で購入することが多いですが、実はこれも立派な「借り入れ」であるため、返済が遅れると信用情報に傷が付きます。たかが携帯電話料金と考えていると、のちのちクレジットカードが作れなくなってしまうことがあるのです。

同様の理由で、過去に債務で事故があり債務整理・自己破産等を行っている人も審査に落ちています。債務整理は完済後5年間は事故情報が記録されたままであるため、たとえ完済していても5年から10年ほど経過していないと、審査に落ちるケースが多いです。

JCBカードWは、

- 年会費がずっと無料!

- 最大10.5%のポイント還元率!

- ETCカード・家族カードの利用も無料!

18~39歳限定で申し込めるポイント還元率が高いカード。申し込みに収入条件がなく、学生や専業主婦でも申し込みができるのでクレジットカードの審査に不安がある人もおすすめです。

詳細はこちら

PayPayカードの最新キャンペーン・入会特典

PayPayカードでは2024年2月14日現在、新規入会および利用に伴うさまざまなキャンペーンを実施中です。具体的にどのようなキャンペーンが行われているかというと、以下がその一例です。

たとえば2024年2月中にPayPayカードに新規入会すると、

- 新規発行:2,000円分のPayPayポイント

- 入会後3回利用:3,000円分のPayPayポイント

以上のステップを踏むことで、合計5,000円分のPayPayポイントが受け取れます。

さらにQRコード決済アプリの「PayPay」に入会し支払方法の一つである「まるごとフラットリボ」に新規登録する場合にも、5,000円ポイントの受け取りが可能です。

今までPayPayを利用したことがないという方は、こちらのキャンペーン経由での申し込みがおすすめです。

PayPayカードの申し込み方法・作り方

PayPayカードは完全オンラインで申し込みが可能です。申し込む際のプロセスは、

- 名前・勤務先等の個人情報の入力

- 支払い用口座の指定

- 本人確認書類によるeKYC認証

- 審査の実施

以上のとおりです。

オンライン申し込みであるためすべての情報入力は、パソコンやスマートフォンで行うことになります。その際、本人確認書類は必ず手元に用意しておきましょう。

審査にかかる時間は人によって異なりますが、信用情報に問題がなければその日のうちに審査が終了する場合もあるようです。ちなみに審査は「2分で完了」するという情報が一部で流れていますが、数分で終わる可能性があるのはあくまで「PayPayあと払い」の方であり、PayPayカードに関しては審査にかかる時間が明言されていません。

プラスチックカードは1週間程度で届くことになっていますが、審査に通り申し込みが完了するとカード番号およびセキュリティコード等の情報が確認できるため、すぐオンライン決済に使用できるようになります。

PayPayカードで貯めたポイントのお得な使い方

PayPayカードにおいてポイント還元率が加算される条件の詳細ですが、PayPayにPayPayカードを紐付けて支払う設定を完了させ、

さらに以上の条件を満たすことで最高3.0%のポイント還元を受けることが可能です。

Yahoo!ショッピングはヤフー株式会社が運営しているオンラインショッピングサイトであり、2022年10月には「PayPayモール」と統合して国内最大級のオンラインショッピングサイトとなります。

そして、Yahoo!株式会社とアスクル株式会社が提携している独自のショッピングサイトが「LOHACO」です。Yahoo!ショッピングではなくこちらで買い物する場合でも、PayPayポイントの加算対象となります。

PayPayカードに関するよくある質問

ここまでPayPayカードについていくつもの点を解説してきましたが、まだ細かい部分で不安が残るという方もおられるでしょう。

そこで最後は、PayPayカードについてよく寄せられる以下の質問について回答していきます。

ヤフーカード(yahooカード)とPayPayカードの違いと切り替え方法

Yahoo!カードとPayPayカードでは、貯まるポイントが異なります。旧カードでは「Tポイント」が貯まりましたが、新カードでは「PayPayポイント」が貯まります。基本還元率は元の「1.0%」のまま変わりません。

カードは旧カードから新カードになったことで、カード番号やセキュリティコードが印字されていない「ナンバーレスカード」に変わっています。番号を盗み見られて悪用されるリスクが減るので、セキュリティも高まります。

その他に関しては、ほとんど変わっているところもなく、特別異なった使い方を意識する必要もありません。Yahoo!カードを利用していた方でも、スムーズにPayPayカードに移行できるでしょう。

公共料金の支払いにも利用できる?

PayPayカードは旧Yahoo!カードのときと同様に公共料金支払いに利用できます。Yahoo!カードからPayPayカードに切り替えた場合も、カード番号は変わらないため自動支払を継続できます。

ただし期限とセキュリティコードは変わるため、再登録が必要になる場合があります。

ちなみに、キャッシュレスアプリであるPayPayにPayPayカードから直接残高チャージができるため、PayPay残高を利用して公共料金を「請求書払い」することも可能ですよ。

請求書払いはポイント付与の対象にはならないものの、PayPayステップの支払総額にカウントされるため、公共料金を請求書で支払っている方はぜひ利用してみましょう。

PayPayへのチャージ方法は?

PayPayカードからPayPayにチャージしたい場合は、あらかじめPayPayカードをPayPayに登録しておくことで、残高にクレジットカードからチャージできます。対象者には「チャージ」画面でPayPayカードを選択できるようになるため、対応の可否はわかりやすいです。

ちなみにPayPayへのチャージに対応しているのはPayPayカードのみであり、旧Yahoo!カードや他社のクレジットカードでは、PayPayの支払方法には設定できるものの残高にはチャージできません。

PayPayカードを登録しておけばクレジットカードからの「オートチャージ」機能も利用できます。残高が一定額を下回ったら、事前に設定しておいた金額が自動的にチャージされます。

この点に関して、そもそもPayPayは「登録したクレジットカードから直接決済」を選択できるため、あえてチャージする必要性が感じられないかもしれません。しかし実際は、残高にチャージしてから利用したほうがお得である場面が多いです。

たとえば「PayPayステップ」において利用額がカウントされるのは残高払いまたはあと払いのみです。また、PayPayが不定期に開催する「ペイジャンボ」のようなイベントにおいても基本的には残高払いが優遇され、ポイントの加算率が上昇します。

PayPayを最大限利用したい方は、ぜひクレジットカードからのチャージを上手に活用してポイントを効率的に獲得していきましょう!

キャッシング利用枠はある?

PayPayカードはキャッシングを利用できるため、それぞれ決められている利用可能額以内であればキャッシング利用が可能です。利用状況によっては、利用可能額を増額することもできます。

ちなみにキャッシング枠の上限がどれくらいなのかは公表されていません。基本的に会員の返済能力に応じて決められるため、年収が高いほど利用枠は大きくなります。

ただし返済を延滞すると利用枠が減らされることもあり、その場合はキャッシング利用枠も小さくなります。

支払い方法と手数料は?

PayPayカードでは基本的に締め日までに利用した金額が、申込時に決めた口座から自動的に引き落とされます。手数料等はかかりません。

1回払い以外に、リボ払いや分割払いを利用している場合の支払方法も同様です。ただし1回払い以外は締め日までに利用した金額がそのまま引き落とされるわけではないため、Web上で確認できる利用明細を随時確認してください。

まとめ

PayPayカードは、現金と同じように利用できる「PayPayポイント」を効率よく貯めたい方に強くおすすめできるクレジットカードです。

審査に通らなかったという声も少なくありませんが、多くの場合は審査基準ではなく、申込者の信用情報に問題がある場合が多いため、できるだけ各種支払いは遅れないようにしましょう。